- 公開日

- 最終更新日

相続人の一人と音信不通?|相続人と連絡が取れない場合の遺産分割

- 執筆者弁護士 山本哲也

相続が発生すると、被相続人(亡くなった人)の財産を誰がどのように分けるかを決める「遺産分割協議」が必要になります。

しかし、その協議に参加すべき相続人の一人と連絡が取れない、あるいは協議自体を拒否されると、遺産分割が前に進まなくなってしまいます。

そこで、今回は、相続人と連絡が取れない場合の状況整理から、具体的な対処法、放置した場合のリスクまで詳しく解説します。

目次

まずは状況を整理|「無視されている」のか「行方不明」なのか

「相続人と連絡が取れない」と一口にいっても、その中身は大きく二つに分けられます。以下ではケースごとにどのような状況なのかを解説します。

ケース1:居場所はわかるが、協議への参加を無視・拒否されている

相続人の居住地や連絡先はわかっており、郵便物も届くものの、電話に出ない、書面に返事をしないなど「無視」されている場合です。

また、「遺産分割には応じない」と明確に拒否しているケースもあります。

この場合、行方不明ではないため法律上「不在者」とは扱うことができません。

本人が意図的に協議を拒否しているため、調停や審判の手続きに進む必要が生じます。

ケース2:住民票の住所に住んでおらず、音信不通で行方がわからない

もう一つは、住民票の住所に住んでいない、転居先が不明で連絡が途絶えている「行方不明」のケースです。生死が確認できないことも珍しくありません。

この場合は、法律上「不在者」としての扱いが問題となり、裁判所を通じた特別な手続が必要になります。

対処法:ケース1|無視・拒否する相続人がいる場合の対処法

相続人の居場所はわかるものの協議に応じてくれない場合、段階的に以下の流れで手続きを進めていきます。

ステップ 1:書面による協議参加の要請

まずは、内容証明郵便など記録が残る形で、遺産分割協議への参加を求める通知を送付します。

「電話や口頭で伝えたが返事がない」という状態では、後々「通知を受けていない」と主張されるおそれがあるため、書面でのやり取りが重要です。

内容証明郵便は、「いつ、どのような内容の郵便物を誰から誰あてに差し出したか」を証明することができるので、このような場合の証拠づくりに有効です。

内容証明郵便による通知を行っても応じてもらえない場合は、次の段階に進みます。

ステップ 2:家庭裁判所での「遺産分割調停」の申立て

書面による通知をしても相続人のひとりが対応してくれない場合には、当事者間の話し合いでは解決ができません。そこで、次のステップとして、家庭裁判所に遺産分割調停を申し立てることとなります。

相続人の一人でも調停を申し立てれば、家庭裁判所が相続人全員を呼び出し、話し合いの場を設けてくれます。

調停では中立の立場で調停委員が間に入って利害を調整するため、当事者同士では進まなかった協議がまとまりやすくなることも少なくありません。

それでもなお、相続人のうちに出席しない人がいたり、話がかみ合わないために合意が成立しない場合は、最終段階に移行します。

ステップ 3:最終手段としての「遺産分割審判」

調停で合意に至らなければ、裁判官が審判によって遺産の分け方を決定します。審判は、裁判所の判断に基づくため、相続人の一人が出席しなかったり、強硬に拒否したりしていても、遺産分割がなされることとなります。

審判に不服がある場合には、審判告知の日から2週間以内に即時抗告を行うこととなります。即時抗告がなされると、高等裁判所で改めて遺産分割について審理をすることとなります。

即時抗告が棄却された場合には、審判は確定することとなります。棄却に対しては、特別抗告や許可抗告という方法を採ることができますが、認められるのは極めて例外的なケースに限られます。

対処法:ケース2|行方不明の相続人がいる場合の対処法

行方がわからない相続人がいる場合、まずはその所在を確認するための調査から始めます。

ステップ 1:戸籍の附票等による公的調査

相続人の戸籍の附票や住民票を取得することで、過去の住所履歴をたどることができます。これにより転居先や現住所を突き止められる可能性があります。

現住所と思われるところに書面を送付しても宛所なしで戻ってくる場合や、訪問してみても居住していないという場合には、所在が不明と扱うこととなります。このような場合には、次の段階に進みます。

ステップ 2:不在者の財産を守る「不在者財産管理人」の選任

調査をしても相続人の所在が不明な場合には、家庭裁判所に申し立てを行い、行方不明の相続人の利益を守るため「不在者財産管理人」を選任してもらいます。不在者財産管理人は、通常、弁護士などが就任し、相続分を確保しつつ遺産分割に参加します。

これにより、相続人の中に行方不明者がいる場合でも、遺産分割の手続を進めることが可能となります。

ステップ 3:長期間行方不明の場合の「失踪宣告」

相続人が7年間以上生死不明であれば、家庭裁判所に「失踪宣告」を申し立てることができます。失踪宣告が出れば、その相続人は法律上死亡したものと扱われ、これを前提としたうえで、相続手続を完了させることができます。

ただし、この手続きは時間がかかるため、すぐに遺産分割を進めたい場合には、不在者財産管理人を選任する方法の方が適しているといえるでしょう。

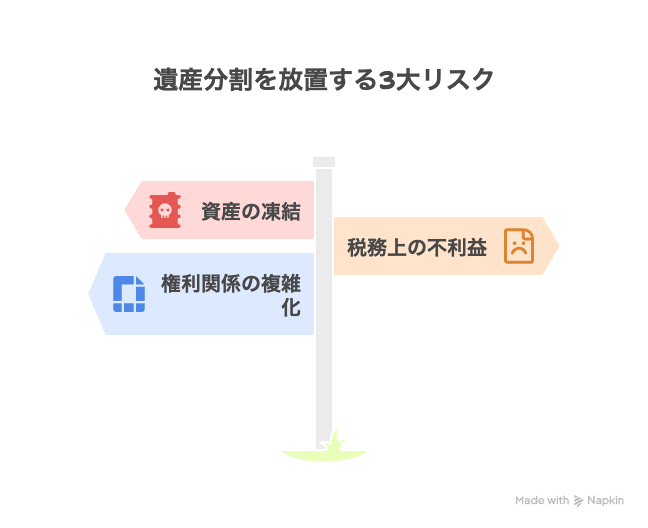

遺産分割を放置する3大リスク

「相続人が協力してくれないから仕方ない」と遺産分割を放置してしまうと、以下のような深刻なリスクを招くこととなります。

リスク1:資産の凍結

相続が発生すると、被相続人名義の財産はすべて「相続人の共有状態」となります。そのため、相続人全員の同意がない限り、財産を処分したり利用したりすることができません。

まず、不動産については、相続登記が完了していなければ売却や担保設定はできず、賃貸物件として貸し出すことすら難しくなります。たとえば「実家を売却して相続税の納税資金に充てたい」と考えても、相続登記が済んでいないと買主が安心して購入できないため、売買契約が成立しません。

また、金融機関に預けていた預貯金は、名義人の死亡を知った時点で銀行が口座を凍結します。相続人の一部が協議に応じないと、葬儀費用や当面の生活資金の引き出しもできず、遺族が困窮するケースもあります。

さらに、株式や投資信託などの有価証券も、名義変更手続が完了しないと売却・換金ができません。株価が変動する中で手続きを放置すれば、資産価値が大きく目減りするリスクもあります。

このように、相続登記や名義変更を怠ると、財産を「持っているはずなのに使えない」状態が続き、資産が事実上凍結されてしまうことになります。

リスク2:税務上の不利益

相続税の申告期限は相続開始から10か月です。遺産分割が進まないまま期限を迎えると、「特例」の適用が受けられず、余分な税金を支払う可能性があります。具体的には、以下の特例の適用を受けることができなくなります。

配偶者の税額軽減(配偶者控除)

配偶者が相続する財産については、1億6000万円または法定相続分までのどちらか多い金額までは相続税が課税されません。しかし、実際に「どの財産を配偶者が相続するのか」が決まっていないと、この軽減を使うことができません。

小規模宅地等の特例

被相続人が住んでいた自宅や事業用の土地について、一定の条件を満たせば、評価額を最大80%まで減額できる制度です。これも「誰がその土地を相続するのか」が決まらないと適用できないため、分割協議が整っていない状態では利用できません。

配偶者居住権に関する特例

配偶者が「配偶者居住権」(自宅に住み続ける権利)を取得する場合、土地や建物の評価額を抑えられる制度です。これも遺産分割によって居住権を取得することが確定していなければ、特例の適用は認められません。

リスク3:さらなる権利関係の複雑化

相続人の誰かが亡くなると、さらにその相続人の相続人が新たに加わり、権利関係が複雑になります。放置すればするほど、相続人が増えて協議が難しくなる事態を招くこととなります。

まとめ:まずは法律の専門家である弁護士へ

相続人と連絡が取れない、協議に応じてもらえないという問題は、相続において決して珍しいことではありません。

対応を誤ると、先に述べたように、遺産が長期間凍結されたり、税金面で不利益を被ったりするおそれがあります。

相続人が無視・拒否するケースでは「調停・審判」、行方不明のケースでは「不在者財産管理人」や「失踪宣告」という法的手段が用意されています。

いずれの場合も、手続には専門的な知識と時間を要するため、できるだけ早い段階で弁護士に相談することが望ましいでしょう。

弁護士法人山本法律事務所は、相続人と連絡が取れない場合の遺産分割の問題について深い知見があり、実績も豊富です。お困りの方はぜひ一度ご相談ください。